دوره حسابداری مالیاتی

دوره حسابداری مالیاتی | همان طور که می دانید بدون دانش حسابداری نمی توان درآمد شخصی یا سازمانی را تخمین زد. اگر این علم در دسترس کسی نباشد ممکن است اتفاقات بدی بیفتد و سازمان با ورشکستگی روبرو شود. جالب است بدانید که حسابداری جزء لاینفک یک شرکت به حساب می آید به گونه ای که عده ای آن را به عنوان قلب شرکت می شناسند. لازم به ذکر است که حسابدار بهترین مشاور برای مدیریت به شمار می رود و تمامی علاقه مندان پس از گذراندن دوره حسابداری مالیاتی در مجموعه ای حرفه ای نظیر موسسه آموزش مجازی پارس می توانند با دید کاملا باز و عملی، مهارت های لازم را به دست آورده و به راحتی وارد بازار کار شوند.

77777.jpg)

بهتر است بدانید که اگر حسابداران مهارت، تجربه و آموزش کافی درمورد نحوه تکمیل و ارسال اظهارنامه مالیاتی فرا گرفته باشند، به مراقب قادر خواهند بود تا با سرعت و دقت کافی اطلاعات را در اظهارنامه های مالیاتی ثبت گردانند. بنابراین مهارت تکمیل این گونه فرآیندهای مالی برای حسابداران در حال حاضر به یک مزیت رقابتی با ارزش و فرصتی درآمد زا تبدیل شده است و موجبات به سود رسیدن سازمان را برای مدیر و سایر کارمندان فراهم می آورد.

آشنایی با انواع مالیات مستقیم و غیر مستقیم

لازم به ذکر است که آشنایی با انواع مالیات یکی از مهم ترین سر فصل های دوره حسابداری مالیاتی بر شمرده می شود و دانستن آن ها خالی از لطف نیست. لذا مالیات مبلغی است که به موجب قانون و برای تأمین مخارج عمومی به طور بلا عوض از سوی اشخاص حقیقی و حقوقی به دولت پرداخت میشود. در واقع دولت مالیات را از دارایی و درآمد اشخاص برداشت کرده و هیچ تعهدی نسبت به فرد پرداخت کننده نخواهد داشت، چرا که مالیات از جمله مهم ترین منابع درآمد دولت ها در سراسر جهان به شمار می رود. در حالت کلی مالیات به دو بخش تقسیم می شود که شامل مالیات های مستقیم و مالیات های غیرمستقیم می شود.

جالب است بدانید که در تعریف این دو دسته از مالیات ها اختلافاتی بسیاری موجود است و در میان متخصصین مشاهده می شود. شایع ترین تعریف این است که مؤدی مالیاتی و پرداخت کننده مالیات یک نفر باید باشد که می توان آن را مالیات مستقیم محسوب کرد وگرنه مالیات غیرمستقیم خواهد بود. شاید ندانید که مودی مالیات کیست؟ مودی مالیات به فردی گفته می شود که مسئول پرداخت مالیات می باشد.

آشنایی با انواع مالیات های مستقیم

مالیاتهای مستقیم خود به تنهایی به دو دستهی مالیات بر دارایی و مالیات بر درآمد تقسیم میشوند که در بخش زیر به تک تک آن ها اشاره شده است.

- مالیات بر دارایی: لازم به ذکر است که اساس و مبنای مالیات بر دارایی، ثروت می باشد و همچنین شاخص ترین نوع مالیات بر دارایی مالیات بر ارث است. مالیات بر ارث نوعی است که از اموال و دارایی های شخص که پس از فوت وی باقی میماند و به افراد ذکر شده داده می شود.

- مالیات بر درآمد: بهتر بدانید که در اخذ مالیات بر حسب درآمد، افراد و شرکت ها بر مبنای ثروت و حقوق دریافتی می باشد. البته شاید به توان گفت که مالیات بر درآمد اشخاص از جمله مهم ترین نوع مالیات به شمار می رود زیرا افرادد زیادی با آن سر و کار دارند.

- مالیات بر درآمد مشاغل: منظور از درآمد مشاغل، درآمدی می باشد که شخص حقیقی با فعالیت در مشاغل مربوط به حیطه تجارت، خدماتی و پزشکی به دست می آورد.

- مالیات بر درآمد اتفاقی: منظور از درآمد های اتفاقی چیست؟ شاید این سوال و درک این کلمه برای تان سخت باشد، لذا این مطلب را تا انتها دنبال کنید. درآمد اتفاقی به درآمد هایی نظیر جایزه و معاملات بلاعوض گفته می شود که به صورت اتفاقی برای فردی به وجود می آید. بنابراین تمام درآمد های در دست گرفته شده از این راه نیز مشمول مالیات میگردند که میزان مالیات و نحوهی پرداخت آن، بسته به نوع درآمد حاصله، میتواند متفاوت باشد.

- مالیات بر درآمد املاک: در اینجا منظور از مالیات بر درآمد املاک، درآمد ناشی از اجارهی املاک است. مطابق با قانون هایی که دولت تصویب کرده، می توانت میزان دریافتی مالیات را تخمین زد.

آشنایی با انواع مالیات های غیر مستقیم

مهم ترین انواع مالیات های غیرمستقیم که در کشور ما شامل حقوق و عوارض گمرکی، مالیات بر مصرف و مالیات بر ارزش افزوده می شود که به دست دست اندر کاران این امر، مورد اجرا واقع شده و اعمال می شود.

جالب است بدانید که یکی از انواع مالیات های غیر مستقیم، حقوق و عوارض گمرکی به شمار می رود. لازم به ذکر است که حقوق و عوارض گمرکی در واقع بر صادرات و واردات هر کشور دخیل است که منابع وارد شده را در نظر می گیرد. لذا با توجه به مالیات های گماشته شده در این بخش، باید تعرفه های گمرکی نیز مورد توجه قرار گیرند.

مالیات بر مصرف مالیاتی می باشد که مصرف کنندگان کالا های خاص در زمان خرید آن کالا که با همان قیمت است، پرداخت میکنند. به این ترتیب هر کس که میزان بیشتری از آن کالا مصرف کند، در انتها موظف است مالیات بیشتری را پرداخت نماید.

منظور از مالیات بر ارزش افزوده، تفاوت بین کالا و خدمات عرضه شده با ارزش کالا و خدمات خریداری شده در دوره ای مشخص قلمداد می شود که این منابع از طریق واردات و صادرات وارد کشور و زمینه پرداخت مالیت شده ایت.

دفاتر ثبت حسابداری چیست؟

معمولا حسابداران به منظور راحتی کار و اینکه در ادامه دچار مشکل نشوند، از این منابع ثبتی استفاده می کنند. در واقع تهیه و تنظیم دفاتر حسابداری، اولین مبحثی می باشد که در علم حسابداری به آن پرداخته می شود. به اصطلاح این دفاتر را ابزار دست حسابداران می نامند و اطلاعات مالی شرکت ها و حتی اشخاص حقیقی که در عرصه های اقتصادی فعال می باشند در آن ها ثبت و نگهداری شده و در مواقع لزوم برای تهیه گزارش ها و کنترل حساب ها مورد استفاده قرار میگیرد. به علاوه یکی دیگر از دیگر کاربرد های این دفاتر تهیه و تنظیم اظهارنامه های مالیاتی بر شمرده می شود. در واقع بدون استفاده از این دفاتر امکان ایجاد نظم در اطلاعات مالی و اعمال استاندارد های حسابداری وجود نخواهد داشت. مراجع قانونی نیز برای واضح سازی عملیات مالی بنگاه های اقتصادی، دفاتری را به عنوان دفاتر قانونی و رسمی معرفی نموده و آن ها را ملزم به تهیه و ثبت اطلاعات مالی خود کرده است.

دفاتر حسابداری قانونی، رسمی و غیر رسمی

همان طور که در بخش زیر به معرفی دفاتر ثبت حسابداری مالیاتی اشاره شد، در این بخش به بررسی نوع رسمی و غیر رسمی پرداخته می شود. جالب است بدانید که این دفاتر ماهیت قانونی داشته و در مواقع لزوم و حسابرسی های مالیاتی مورد استفاده قرار میگیرد. دفاتر حسابداری قانونی رسمی شامل دفتر روزنامه، دفتر کل، دفتر دارایی و دفتر کپیه میشود. همچنین شرکت ها تجاری و اشخاص حقوقی که اقدام به ثبت و نگهداری اطلاعات مالی خود میکنند، قادر هستند از دفاتر دیگری به صورت مکمل استفاده نمایند که میتوانند ماهیت قانونی داشته ولی رسمی نباشند. از جمله این دفاتر که غیر رسمی نامیده می شوند، میتوان به دفتر معین اشاره نمود.

اهمیت شرکت در دوره حسابداری مالیاتی در موسسه آموزش مجازی پارس

اولین بخشی که هرکدام از شما قبل از استخدام به آن توجه می کنید، بحث مالی و حقوق است. هر چند سایر واحد ها برای به ثمر رسیدن کار تلاش می کنند، اما اگر بخش حسابداری از عهده مسئولیت های خود بر نیاید، نه حقوقی به موقع پرداخت می شود و نه درآمدی افزایش می یابد. لازم به ذکر است که همه شرکت ها و موسسات با مبحث مالیات روبرو هستند. در واقع حسابدار بایستی نسبت به آن تسلط کامل داشته باشد تا بتواند از مشکلات که قرار است پیش آید، جلوگیری کند. دانش حسابداری مقدماتی به مدیران و کارمندان سازمان ها و فروشگاه ها کمک می کند تا پس از فراگیری آن اقدام به یادگیری مسائل پیشرفته و همچنین مالیاتی نمایند.

آموزش حسابداری مالیاتی یکی از مباحثی است که وجود آن در تمامی مشاغل ضروری می باشد اما برای زمینه های مالی باید به صورت تخصصی فرا گرفته شود تا از پدید آمدن مشکلاتی نظیر ورشکستگی و سایر موارد خودداری شود. در کنار این وظایف اخذ مدرک حسابداری مالیاتی در مجموعه ای حرفه ای نظیر موسسه آموزش مجازی پارس توصیه می شود. لازم به ذکر است که آینده شغلی حسابداری مالیاتی بسیار روشن می باشد و همه روزه تعداد شرکت هایی که ثبت می شوند و به دنبال بالا رفتن درآمد از طریق این علم هستند، افزایش یافته است.

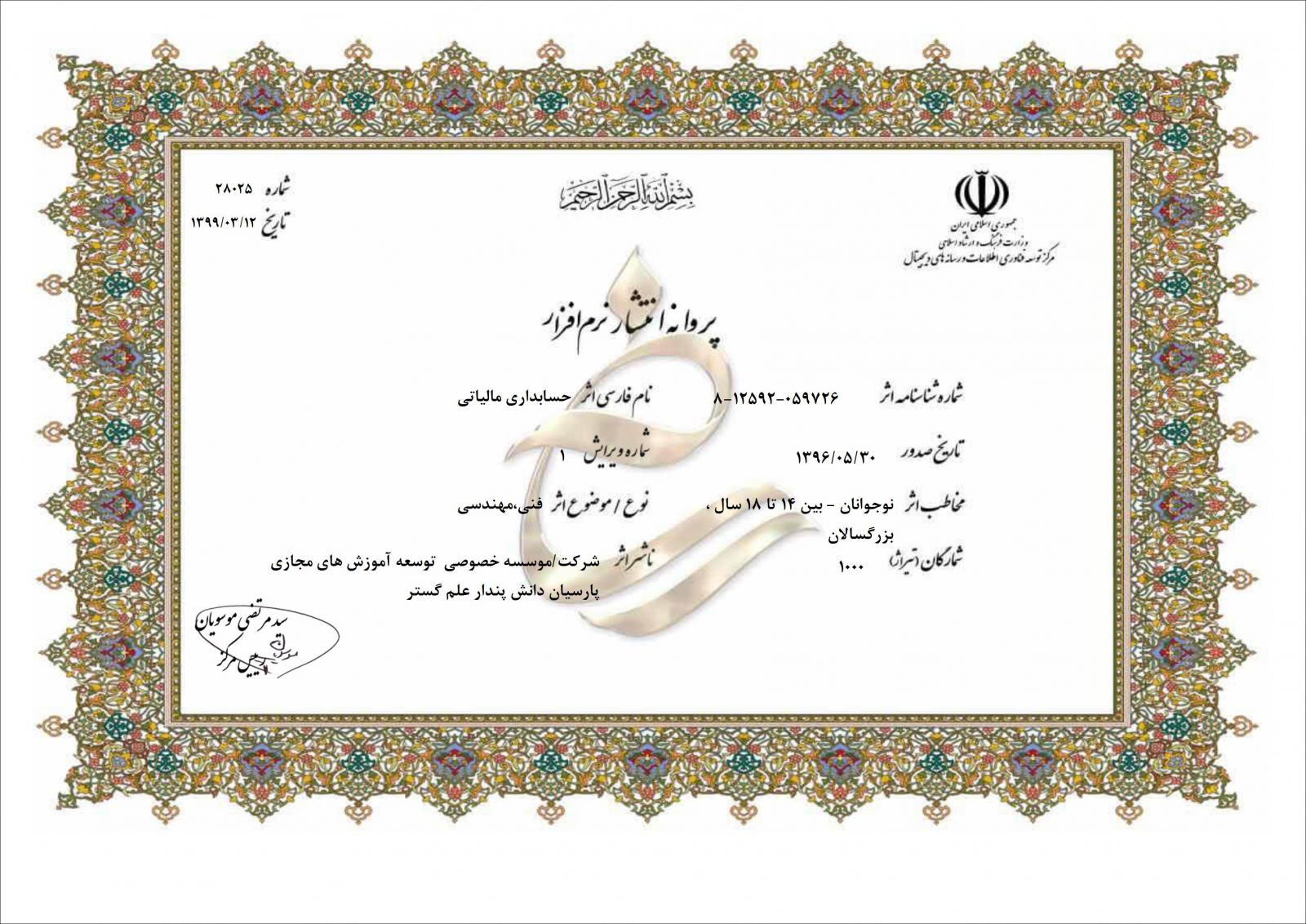

همان طور که می دانید تنها اشکالی که بیکاران این حرفه دارند، عمدتا نداشتن دانش کاربردی می باشد، لذا از آن جا که فاصله دانش تئوری و دانشگاهی با عملی بسیار زیاد است و معمولا علاقه مندان تنها با دانش تئوری قادر نیستند وارد فضای کار شوند، شرکت در دوره های آموزشی موسسه آموزش مجازی پارس توصیه می گردد چرا که با داشتن گواهینامه معتبر پایان دوره قادر خواهید بود تا به کسب و کار پرداخته و بدون هیچ مشکلی در هر شرکتی که بخواهند استخدام شوند. به علاوه موسسه آموزش مجازی پارس با ارائه آموزش این دوره و اخذ گواهینامه حسابداری مالیاتی شرایط ویژه و منحصر بفردی را طراحی کرده و با استفاده از تجربه چندین ساله در امر آموزش، خدمات حسابداری و حسابرسی را در اختیار علاقه مندان و متقاضیان قرار می دهد.

77777.jpg)